黄金,到底能涨到多高?

来源 | 财主家的余粮(CaizhuFinance)

文 | 财主家没有余粮啦

如果说,这个世界上评选花钱最不负责任的主儿,那只有一个答案:

美国联邦政府。

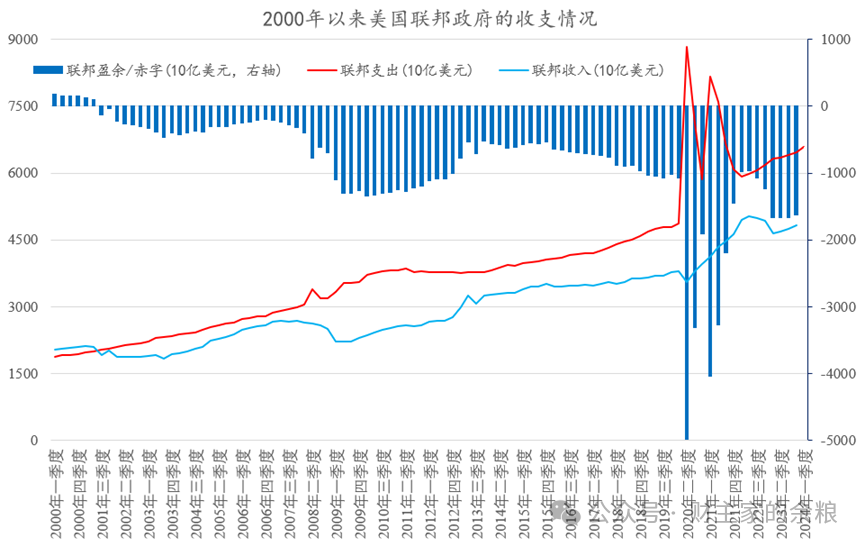

自2000年以来,除了克林顿政府当政时期,其他任何一届美国联邦政府,似乎都在比赛着花钱,看谁能花得更多——注意,不是说挣得多花得多的问题,而是不管挣钱不挣钱,我都要使劲儿花钱,不要命一样的花钱。

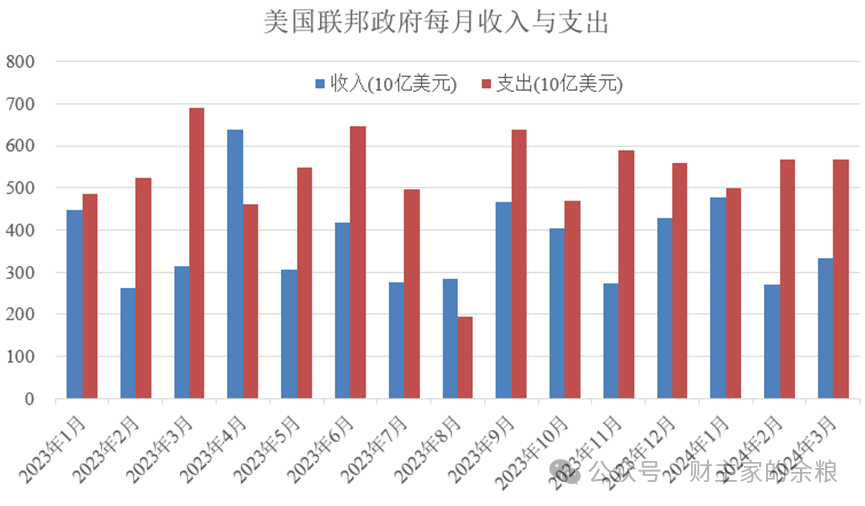

比如刚刚过去的2023年,美国联邦政府收入4.8万亿美元,而支出却达到了惊人的6.5万亿美元,财政赤字高达1.7万亿美元——这可是以“万亿美元”为单位进行计算的,全世界GDP超过1万亿美元的国家就没几个。

如果说,2020年的新冠疫情爆发期间,美国联邦政府使出浑身解数儿,使劲儿给民众发钱,所以财政赤字暴涨可以理解,但2021年、2022年和2023年,美国经济极其强劲,企业盈利、民众收入都创下历史最好水平。

来到2024年,在收入相比2023年并没有大幅度抬升的情况下,拜登政府在花钱方面不仅没有收敛,反而相比2023年还有所扩大,由此导致美国的财政赤字问题更加严重。

正是美国联邦政府债务一路飙升的原因。

根据最新数据,美国联邦政府债务已经高达34.6万亿美元,相当于当前28.3万亿美元的122%,几乎是美国历史的最高水平。

鉴于广义货币是现有的美元总数量,而联邦政府债务(国债)可以无风险兑换到美元现金,所以,美国国债意味着未来的美元。

结合美国GDP数据(相当于实际的经济增幅),根据简单的“数量对应”法则,我用过去30年的数据,做了下面一幅图表,代表着美元相对于实际经济增长超发的部分,基本都体现在黄金价格中了。

很显然,在2022年之前,两者具有良好的对应关系。

虽然从过去30年的历史看,黄金与(美国国债+M2)/美国GDP具有良好的对应关系,但对中短期来说,黄金价格却并非如此。

中短期之内,黄金价格更多的是预期边际变化。某个时期,当主导黄金价格的边际因素发生变化,黄金常常就跟随着这种边际情况的变化而变化。

但是,很明显的可以看到,2022年,这个关系被打破了。

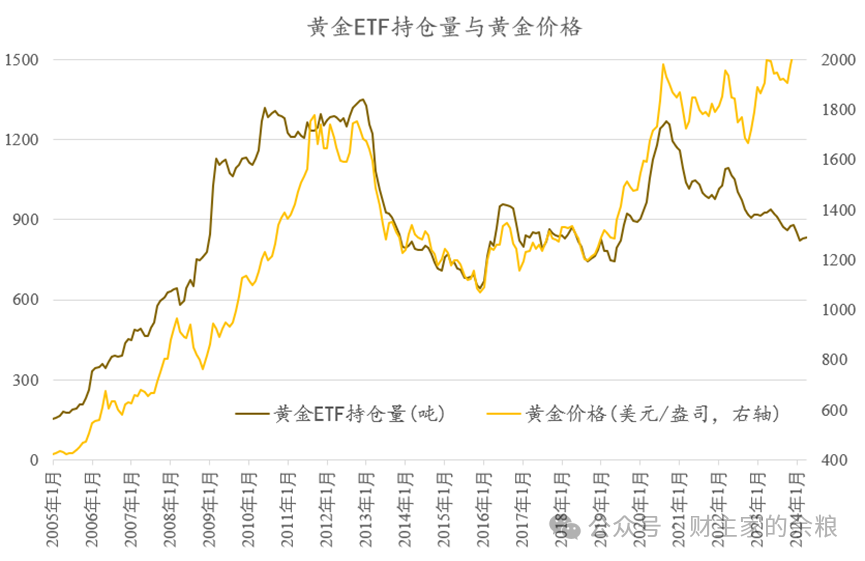

为什么从2022年开始,黄金ETF持仓量-黄金价格的关系被打破了呢?

我借用国金证券研究所的两张数据图来说明情况。

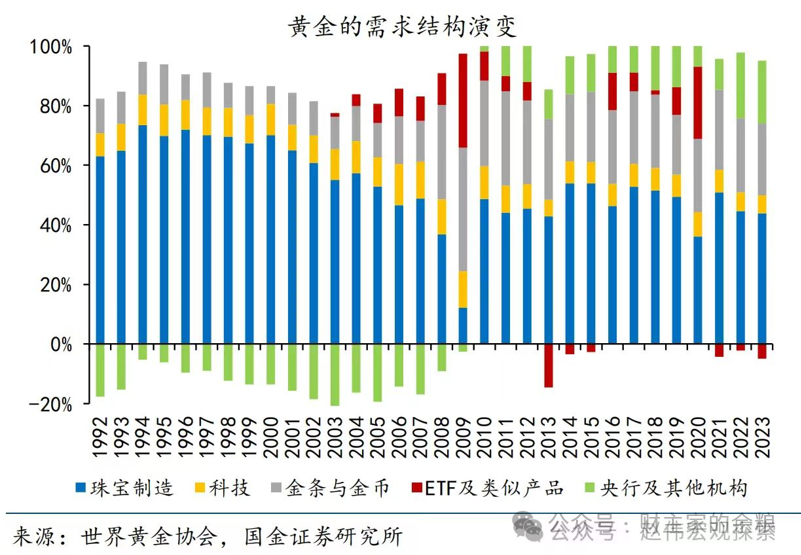

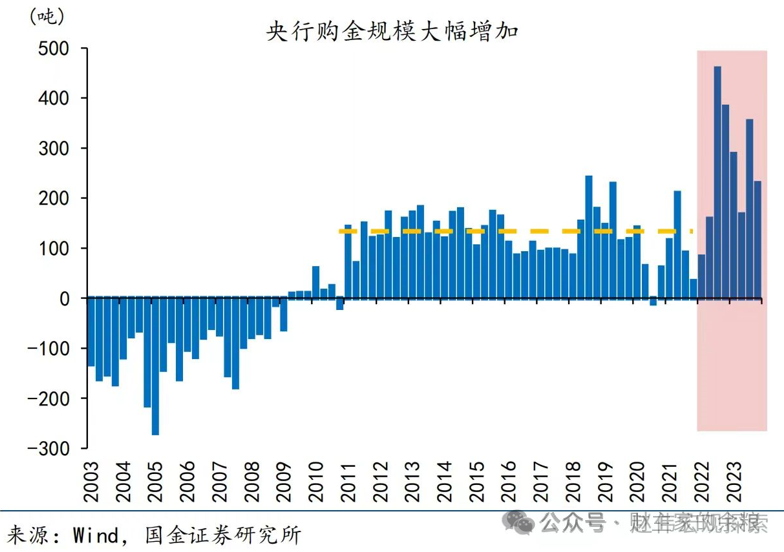

考虑黄金需求结构的边际变化,我们很容易发现,自2022年起,在工业需求、珠宝首饰需求、金币金条需求都变化不大的情况下,黄金需求中最大的边际变量,恰恰发生在央行购金这里,而ETF及相关产品的投资,反而成了需求缩减因子。

过去的2022年和2023年,根据公开数据,全球央行的购金数据从原来的每年不足500吨,跃升至每年超过1000吨,这意味着两年内在市场上增加了高达1000吨黄金的购买需求,由此成为了黄金价格最近两年大涨背后最重要的推手——相比之下,黄金ETF总规模最高峰时期也才1300吨左右,近两年更是降至800多吨,根本不足以与央行的需求相抗衡。

换句话说,这两年里金价暴涨,央行才是最大的推手。

为什么央行前两年没有成为黄金价格的推手,而这两年却成为了推手呢?

恰恰是因为,当美国的新冠疫情退去,各国赫然发现,本应该收缩财政的美国联邦政府,却依然在不负责任的使劲儿借债讨好选民,美国联邦财政赤字维持在仅低于2020-2021年的水平,国债规模持续暴涨,这也意味着,美国联邦政府根本没有多少维持美元购买力的意愿。

对于各国央行来说,唯一的能够保护各国“国际货币”(主要是美元、欧元、日元和英镑)购买力的资产,只有黄金,所以,他们也只能持续在市场上买入黄金。

根据世界黄金协会最新发布的2024年一季度《全球黄金需求趋势报告》,今年一季度全球央行增持黄金储备290吨,其中,中国人民银行为最大买家,2024年累计购入27吨而且连续17个月增持黄金。特别是,4月份前三周,黄金ETF总持仓就大幅增加了20多吨,创下有记录以来增速最快的一个月。

这正是4月份国际黄金价格屡创新高的原因!

……

所以,你要问黄金中短期会怎么走,关键还是要看央行们的黄金购买行动是否会持续。

更进一步的说,是看美国政府是否能够控制自己的财政赤字,是看美国政府债务膨胀的速度,更是能否让其他国家的央行相信美国政府和美联储打算维持美元的国际购买力。

可惜的是,对于投资者来说,有关央行们的购金行为,世界黄金协会只会发布季度数据,都是事后1-3个月之后才会被发布出来,如果等着这个数据,来判断黄金价格的走向,黄花菜都凉了。

文中观点仅为作者观点,不代表本平台立场