上市救不了七牛云

—

没有造血能力,七牛云只有不断靠融资续命

来源 / 妙投APP (ID:huxiupro)

作者 / 董必政

最近,云计算行业并不平静。

在阿里云掀起新的一场价格战的同时,另一家明星云服务厂商七牛云,向港交所递交招股书,再一次向港股IPO发起了冲刺,也引起了业内的广泛关注。

—

没有造血能力,七牛云只有不断靠融资续命

来源 / 妙投APP (ID:huxiupro)

作者 / 董必政

—

没有造血能力,七牛云只有不断靠融资续命

来源 / 妙投APP (ID:huxiupro)

作者 / 董必政

最近,云计算行业并不平静。

在阿里云掀起新的一场价格战的同时,另一家明星云服务厂商七牛云,向港交所递交招股书,再一次向港股IPO发起了冲刺,也引起了业内的广泛关注。

七牛云成立于2011年,主要在音视频领域为企业提供云服务。相对于其他港股IPO的科技企业,七牛云的背景要好得多。

在云计算如日中天的那些年,七牛云屡屡获得知名机构青睐,如:经纬创投、启明创投、阿里巴巴、云锋基金、交银国际等。

虽有明星投资机构“站台”,但七牛云的业绩却让人失望。

根据最新的招股书,2021年至2023年,七牛云的营收分别为14.71亿元、11.47亿元、13.34亿元,同期亏损分别为2.20亿元、2.13亿元、3.24亿元。

在这个时候,七牛云为何选择港股IPO呢?另外,在连续3年亏损后,七牛云有何扭亏为盈的翻盘点呢?

01

七牛云成立于2011年,主要在音视频领域为企业提供云服务。

在云计算高速增长的那几年,七牛云一度成为投资机构眼中的明星公司。经历过多轮融资,公司累计融资超30亿人民币。

然而被资本喂大的七牛云,并没有实现盈利。

没有造血能力,七牛云只有不断靠融资续命。

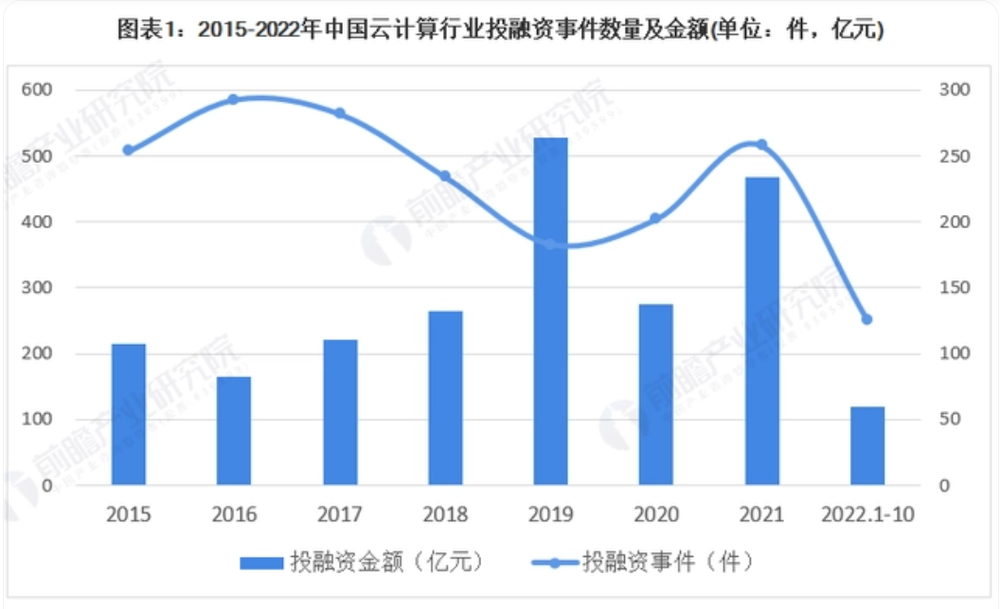

然而,近年来中国云计算行业的投资活跃度,已经开始走下坡路了。不少FA(融资顾问服务机构)都表示不怎么参与相关项目了。

(资料来源:前瞻研究院)

随着估值的提升及一级市场投融资的热度下滑,七牛云便开启了IPO上市之旅。但,IPO之旅并非一帆风顺。

2022年9月,七牛云撤回了此前于2021年4月向美国证监会递交的上市申请。其原因为,与数据相关的科技企业赴美上市,仍面临中美监管机构的严格审查。

另外,七牛云要在A股科创板IPO,也难。

由于七牛云连续3年亏损,且连续3年研发投入占营收比例低于15%,无法满足科创板上市的硬性要求。

与此同时,科创板IPO审核也变严了。2023年以来,科创板无论是IPO受理数量、上会数量,还是过会率,均有较大幅度下降。

相对而言,港股IPO的硬性要求没有那么严格,成为七牛云上市融资的最后一个可行性方案。

此外,七牛云如果无法在港股上市,管理层将面临较大的回购压力。毕竟,投资机构的钱不是白拿的,且拿了这么久。

根据招股书披露,七牛云在2023年6月26日,与A轮至F轮投资者签订协议终止附于可转换可赎回优先股的赎回权。

一旦,七牛云无法在2025年1月1日前完成港交所上市;那么,七牛云将以原始投资额的200%回购A轮投资者的股权,以原始投资额的150%回购B轮~E轮投资者的股权,原始投资额的140%回购F轮投资者的股权。

但是,公司的账上并没有充足的回购资金。

根据招股说明书,截至2024年1月31日,七牛云的现金及现金等价物为1.38亿元,定期存款为1.08亿元。

面对回购压力,港股IPO成为公司的最后一颗“救命稻草”。

02

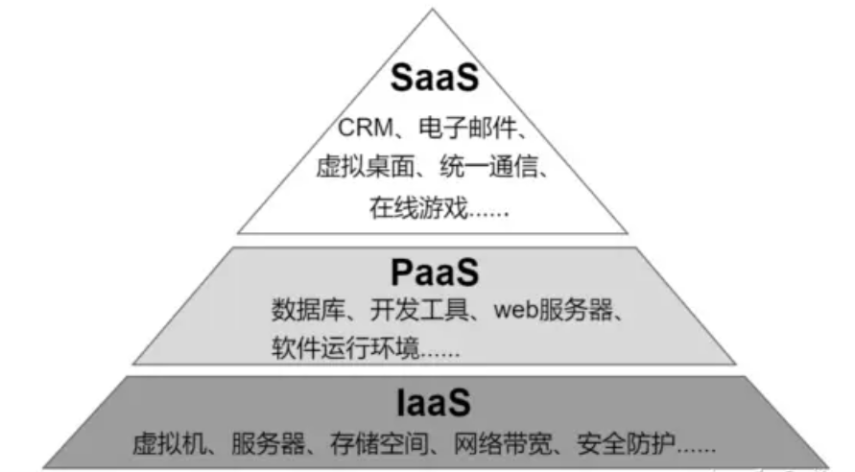

云计算厂商一般为企业提供软件即服务(SaaS)、平台即服务(PaaS)、基础设施即服务(IaaS)等服务。

(图片来源:网络)

简而言之,SaaS是面向用户的软件或应用程序,PaaS是面向开发者的开发环境及平台,IaaS是提供虚拟的服务器、存储等设备,以构建自己的IT环境,取代物理的服务器。

如果,把SaaS比作客户食用的菜品(即软件);那么,PaaS就是具备食材、调味料、厨具的厨房,供厨师(即SaaS企业等开发者)使用;而IaaS的提供者就是建造厨房及水电等配套的开发商。

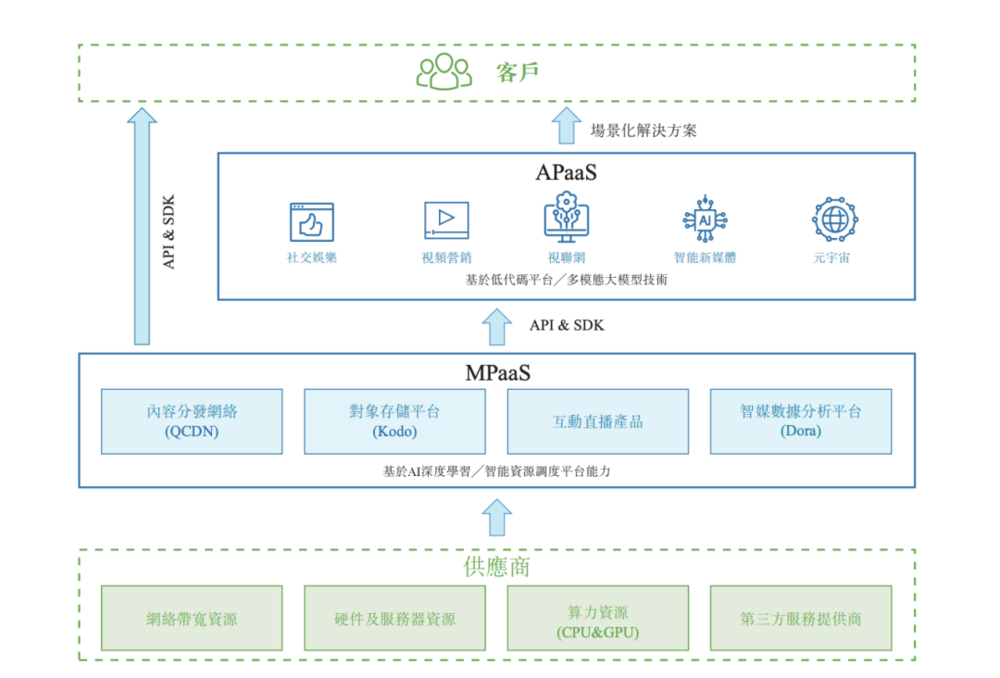

赶上短视频、直播风口,七牛云的产品主要包括MPaaS(音视频平台即服务)以及APaaS(应用平台即服务)两大板块,占整体营收中比例为94%,主打音视频及相关赛道。

(资料来源:招股说明书)

从产品的功能上来看,公司产品的覆盖音视频生产、处理、传输、消费全流程,集直播、点播、实时音视频、摄像头智能分析等。

例如:公司为芒果TV打造“私密好友房”功能,邀请亲朋好友视频连麦等功能。

尽管,七牛云在音视频赛道上占据一席之地;但是,公司的造血能力并不强。

根据艾瑞咨询数据,按2023年收入计算,七牛云是中国第三大音视频PaaS服务商,市场份额为5.8%;按APaaS收入计算,则为中国第二大音视频APaaS服务商,市场份额为14.1%。

在盈利能力方面,近3年七牛云营收没有增长,同时还处于连续亏损的状态。

根据最新的招股书,2021年至2023年,七牛云的营收分别为14.71亿元、11.47亿元、13.34亿元,同期亏损分别为2.20亿元、2.13亿元、3.24亿元。

(数据来源:招股说明书)

究其原因,妙投认为,行业竞争加剧。

一方面,近年来,移动、电信、联通三大运营商

专题推荐