白银涨疯了,国投瑞银的基金经理却被告了!

当赚钱看起来毫不费力时,往往是风险最高的时候。

想套利,反被套?

1月5日,上证指数盘中重回4000点,受突发地缘政治冲突影响,国际贵金属市场也被燃爆。

现货黄金重新站上4400美元关口,日内涨幅扩大逾2%;现货白银一度涨超4%,表现碾压黄金。

回顾2025年,白银,堪称“逆袭之王”。

现货白银价格全年暴涨147.8%,远超黄金64.6%的涨幅,被戏称为“穷人的黄金”终于扬眉吐气,它也成了资本市场新的“锚定点”。

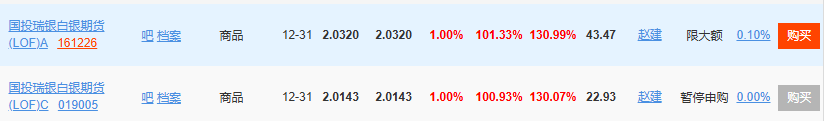

全市场唯一一只投资白银期货的公募基金——国投瑞银白银LOF,也跟着水涨船高,近一年高涨超130%。

具体来看,这只基金的A份额,从11月28日的1.43元净值,涨到12月30日的2.01元,短短一个月猛涨40.55%。

但猛涨的同时,它也被打上了“高风险”、“高溢价”的标签,场内交易的溢价率最高的时候冲到了68.16%。

这也就意味着,这只基金的实际净值才1块多,相当于你花1.68元买了价值1元的东西。

离谱的溢价,催生了全网的“套利教程热”。网上全是教你“场外低价申购、场内高价卖出”的攻略,仿佛捡钱的机会摆在眼前。

图片来源于网络

LOF基金的核心优势就是“双通道”。既能在场外(比如支付宝)按净值申购赎回,又能在场内像股票一样买卖。

正常情况下,场内外价格应该差不多,但遇到行情火爆时,就会出现“溢价”,也就是场内交易价高于场外净值。

这时候套利党就出动了。首先,在场外花1元/份的净值申购;其次,把申购的份额转到股票账户;最后,在场内以1.68元/份的价格卖出。

一顿操作下来,每份净赚6毛8,听起来是不是稳赚不赔?

但这里藏着个致命陷阱“T+2套利机制”,也就是“T日申购,T+1日确认份额,T+2日可卖出”。

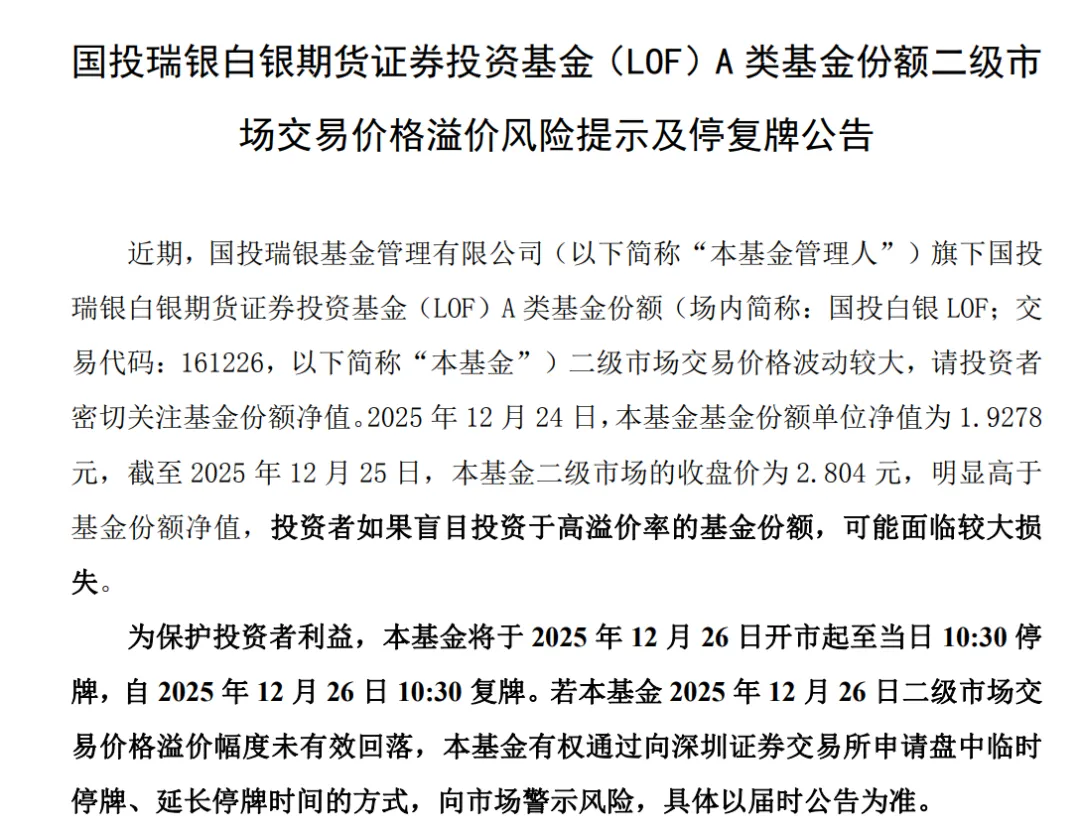

把时间线拉到12月,当时这只基金的溢价率已经突破60%,国投瑞银在12月发了13次溢价风险预警,甚至被迫停牌,但根本挡不住市场的热情。

而按照“T+2”,12月23日前申购的份额,刚好在12月25日获得卖出资格。

想象一下这个场景:所有套利党都盯着这一天,所有人都想在高位卖出套现。

12月25日开盘,巨量卖单直接把基金封死在跌停板上,收盘价2.804元,溢价率一天之内暴跌22个百分点,从68%跌到45.45%。那些刚转到场内想卖出的人,直接被闷在里面。

更扎心的是,12月26日白银期货还涨超6%,基金净值本该跟着涨,但场内价格已经崩了。这就是溢价回归的杀伤力,就算标的本身涨了,你在场内买的高价份额,照样会亏得很惨。

当所有人都冲向同一个出口时,门,早就堵死了。

无心之失还是有意助推?

回看这只基金能炒到这么高的溢价,核心原因有三个:全市场独一份、白银大涨、还有就是基金公司的限购政策。

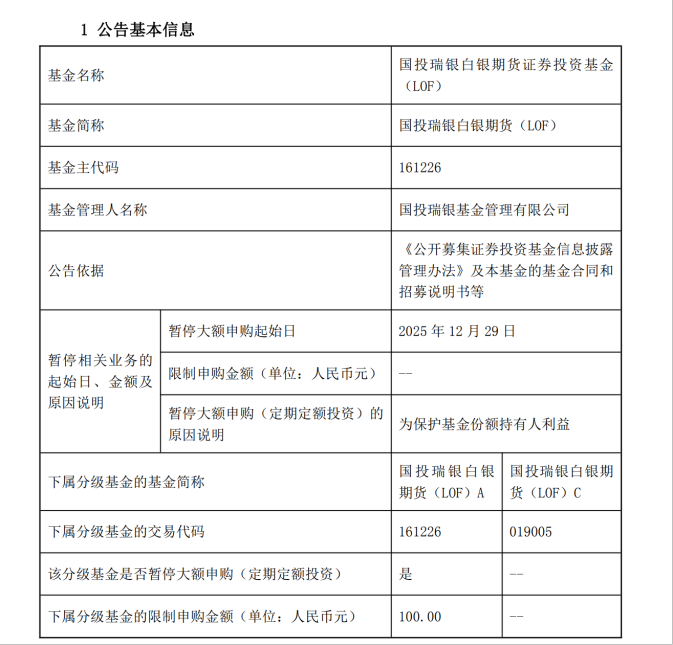

早在10月20日,这只基金就开始限购。A份额单日申购上限100元,C份额1000元。

当时基金还没出现严重溢价,但这个100元的限购,恰恰成了推高溢价的“催化剂”。

场内价格是靠买卖双方博弈决定的,当场外申购被限死,不能新增份额进场平抑价格时,场内的现有份额就成了“稀缺筹码”,一旦被市场发现,想不被“爆炒”都难。

到了12月19日,当时基金溢价已经超34%,公司突然调整限购:

A份额申购上限从100元提到500元,C份额却从1000元降到500元,一升一降,耐人寻味。所以市场就怀疑,国投瑞银,是否有“炒作”的嫌疑?

按照它的解释:A份额能转场内,放宽限额是为了增加供给,缓解供需失衡;而C份额进一步限购,是因为短期资金涌入给基金运作带来挑战。

但为啥A份额放宽限购就不怕资金涌入?难免让人怀疑它的真实目的真的想解决高溢价吗?

看起来就像是,用A份额小幅放宽,应付监管和舆论,显得“在做事、保护投资者”;用C份额限购+A份额难买,把想蹭行情的散户逼去买C份额,既不破坏场内炒作热度,又能悄悄做大规模赚管理费。

但到底是不是有意为之,咱们没法下结论。

能明确的是,国投瑞银在保护净值、平抑溢价、控制规模、回应舆论这几重诉求之间,没平衡好......

被告上法庭

而国投瑞银最近又因为另一件事站到了风口浪尖:旗下明星基金经理施成,被基民告上了法庭。

根据上海高院官网披露的信息,投资者李某某以“金融委托理财合同纠纷”为由,把国投瑞银和施某一起告到了法院,1月13日开庭审理。

投资者状告私募基金公司的事不少,但把公募基金连同基金经理个人一起当被告的,着实不多,上一位出名的还是诺安基金的蔡嵩松。

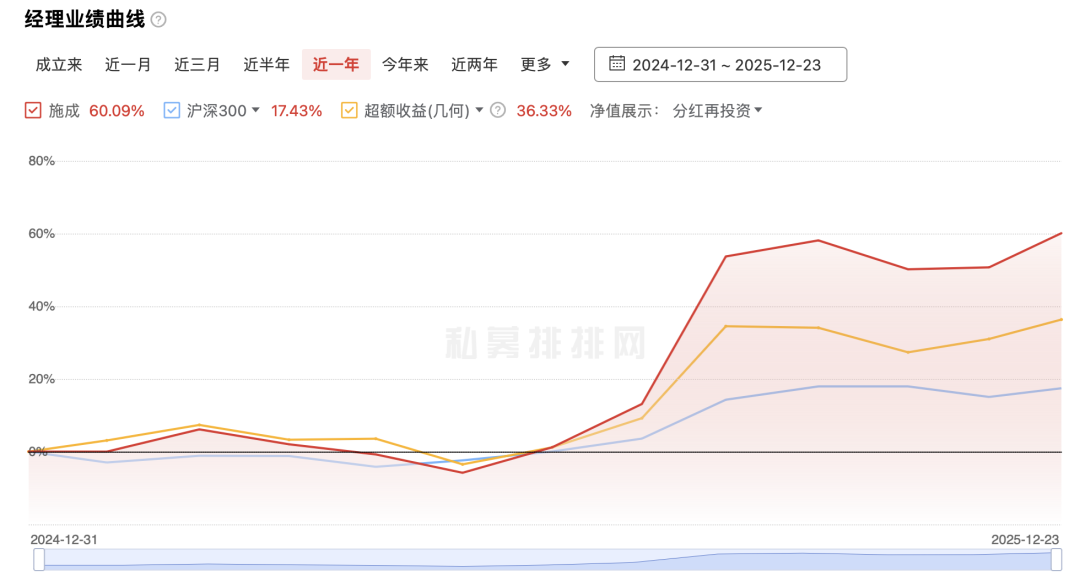

据多家媒体报道,施某就是施成,而施成是国投瑞银一手培养的“明星一哥”,清华大学工学硕士,有15年证券从业经历。

在2020-2021年新能源风口期,他因为重仓锂电、光伏,业绩爆好。2021年三季度,他管理的基金涨了40%以上,一只次新基金三个月就涨了近50%。

业绩一好,资金就疯狂涌入。2021年二季度,他管理的基金规模才38.52亿,到三季度末直接涨到212.87亿,半年多涨了174亿。

但成也风口,败也风口,施成的投资策略押注单一赛道,持仓高度集中。2024年末,他管理的几只基金前十大重仓股几乎一模一样,全是新能源相关个股。

当新能源赛道降温,他的基金也崩了。

Wind数据显示,国投瑞银先进制造连续三年大幅亏损,2022年亏27.7%,2023年亏34.52%,2024年全年,施成管理的6只基金合计亏损超过23亿元。

新能源不行了,施成又开始追新风口。2025年,他清仓新能源,转头重仓AI和机器人赛道。

从结果看,这波转向暂时奏效了,近一年他旗下基金平均收益49.67%。

但这种“追着风口跑”的策略,真的靠谱吗?现在AI行情好,收益能回来,要是哪天AI风口过了,会不会又重蹈新能源的覆辙?

所以纠纷内容到底是什么,大家也可以猜测下~

说到最后,其实,国投瑞银的股东背景实力很雄厚,由国投泰康信托持股51%,瑞银集团持股49%,兼具国际化视野与一流投资理念,历经多年发展,国投瑞银旗下公募基金管理规模已跻身千亿梯队。

现在,国投瑞银白银期货LOF的C份额已暂停申购,这也给所有投资者敲响了警钟:别把基金当股票炒作,看不懂的金融产品,坚决不碰。

市场永远不缺赚钱的机会,但缺的是敬畏风险的心态。

当所有人都在为某只基金、某个赛道疯狂时,最该做的是停下脚步,多问自己一句:

这个钱,真是我能赚的吗?

文中观点仅为作者观点,不代表本平台立场